CIRCULARES A ASOCIADOS 2021

(29/DGA/2021) PRIMERA RESOLUCIÓN MISCELÁNEA FISCAL 2021

13 de Mayo de 2021

Circular No. 29/DGA/2021

Contenido: PRIMERA RESOLUCIÓN MISCELÁNEA FISCAL 2021

Estimados Asociados:

El pasado lunes 3 de mayo de 2021, las autoridades fiscales publicaron en el Diario Oficial de la Federación la PRIMERA RESOLUCIÓN DE MODIFICACIONES A LA RESOLUCIÓN MISCELÁNEA FISCAL PARA 2021.

Vale la pena mencionar que el documento se fue conociendo parcialmente en versiones anticipadas , desde el mes de enero de 2021 y finalmente se publicó en esa fecha la versión definitiva.

Los puntos principales que se incluyen son:

• Se amplía el plazo para la presentación de la declaración anual del ejercicio fiscal 2020 de las personas físicas a más tardar el 31 de mayo de 2021 (regla 13.4.) Se da, como es usual, la opción de pagar en forma diferida el impuesto resultante.

• Se publica el anexo 29 con el complemento de la “Carta Porte”, cuyo resumen es:

o El complemento “Carta Porte” entrará en vigor a partir del 1º de junio de 2021.

o Se da un período de 120 días naturales siguientes al inicio de la vigencia del complemento, para que los contribuyentes obligados puedan expedir el CFDI sin incorporar el complemento “Carta Porte”.

o Al finalizar dicho período el uso del complemento “Carta Porte” será obligatorio.

o La “Carta porte” incluye importantes requisitos a cumplir relacionados con las leyes fiscales, de transporte federal y de comercio exterior.

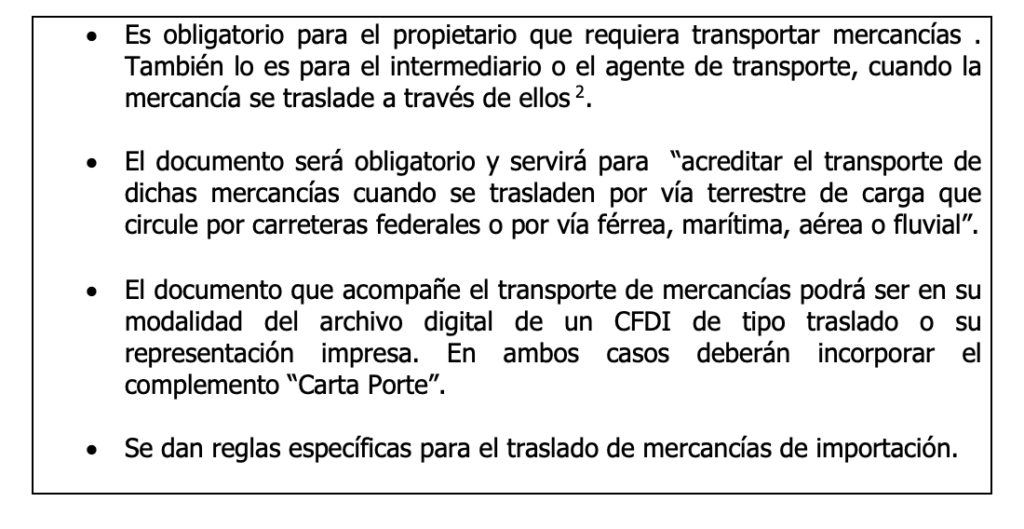

El complemento “Carta Porte” se regula en el numeral 2.7.1.9, cuyo contenido es:

• Se publican (en forma oficial) los estímulos fiscales en las fronteras norte y sur del país, las cuales fueron comentadas en la circular (9/DGA/2021) PUBLICACIÓN ANTICIPADA EN LA PAGINA DEL SAT DE LAS REGLAS REFERENTES A LOS ESTÍMULOS FISCALES DE LAS ZONAS FRONTERIZAS NORTE Y SUR DEL PAÍS .

También se incluyen disposiciones adicionales en los siguientes asuntos:

a) Sobre los certificados y medios digitales:

• El SAT prestará el servicio de verificación y autenticación de los certificados de firmas electrónicas avanzadas a los contribuyentes que determinen el uso de la e.firma como medio de autenticación o firmado de documentos digitales (regla 2.7.1.11).

• Los contribuyentes personas físicas podrán renovar su certificado digital de e.firma mediante la e.firma portable a través del Portal del SAT, aun y cuando éste se encuentre activo, caduco o revocado (regla 2.2.13.).

• Se publica la regla que permite la renovación del certificado de e.firma de las personas morales cuando éste haya perdido su vigencia dentro del año previo a la solicitud correspondiente regla 13.2.).

• Se dan facilidades para la presentación de información sobre la situación fiscal, respecto de operaciones con partes relacionadas del ejercicio fiscal 2020. Los contribuyentes que cuenten con un certificado de e.firma vigente, podrán optar por no incluir la información relativa a los apartados denominados “Información de operaciones con partes relacionadas” e “Información sobre sus operaciones con partes relacionadas” (regla 13.3.).

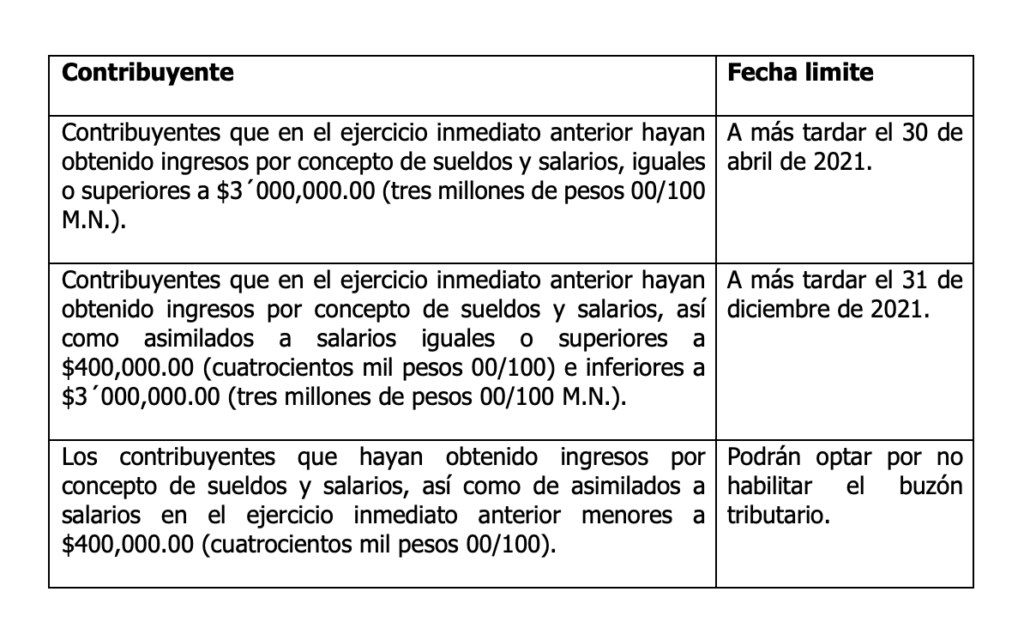

• Se establecen las siguientes fechas para que los contribuyentes personas físicas que reciban ingresos por salarios, realicen la habilitación de su buzón tributario (Artículo Quinto Transitorio):

b) Otras reglas

• Se modifican diferentes reglas referentes a donatarias autorizadas, organizaciones civiles y fideicomisos para recibir donativos deducibles y de la cancelación de la autorización para recibirlos de las mencionadas donatarias (reglas 3.10.2. a 3.10.29.).

• Se indican las obligaciones adicionales que deberán cumplir las personas físicas que hayan excedido sus ingresos para tributar como asimilados a salarios. El límite señalado es $75 millones de pesos (regla 3.12.4).

• Se da a conocer el factor de acumulación aplicable al monto de los depósitos o inversiones en el extranjero que tengan los contribuyentes personas físicas. El factor para el ejercicio de 2020 es el 0.0467 y se aplica al monto de este tipo de inversiones que se tengan en el extranjero al inicio del ejercicio fiscal 2020 (regla 3.16.11.).

• Se publica la regla que establece la mecánica para determinar el IVA acreditable de los contribuyentes que realizan actos o actividades a través de plataformas tecnológicas y además tributan en el Régimen de Incorporación Fiscal (RIF) (regla 12.3.26).

• Se establecen nuevos requisitos para efectos de la devolución del excedente del estímulo acreditable del Impuesto Especial Sobre Producción y Servicios (IESPYS) aplicables a las enajenaciones de combustibles en las fronteras norte y sur del país, y su actualización.

Para cualquier aclaración o comentario sobre el particular, AMDA está a tus órdenes en los teléfonos 36 88 36 50 ext. 140, 141 o directamente con:

Mtra. Laura Azucena Méndez Funes lmendezf@amda.mx

Lic. Jimena Mata jmatam@amda.mx